Блог им. OlegDubinskiy |Как будет меняться основная ставка в 2023, 2024, 2025 годах. . . . Прогноз. Проверим временем.

- 19 января 2024, 21:44

- |

Прогноз Ключевой Ставки

От аналитического управления Сбера.

План и факт могут сильно отличаться.

Проверим прогноз временем.

С уважением,

Олег.

- комментировать

- Комментарии ( 6 )

Блог им. OlegDubinskiy |В начале 2024г. стало меньше нала. Как меняется наличная база.

- 19 января 2024, 11:45

- |

Денежная база в узком определении

включает в себя выпущенные в обращение Банком России наличные деньги плюс

остатки на счетах обязательных резервов кредитных организаций.

90% узкой денежной базы — это нал.

В начале 2024г., по состоянию на 12 января,

узкая база уменьшилась на 1,8%.

Новогодние праздники закончились,

нал положили в банки под %.

С уважением,

Олег.

Блог им. OlegDubinskiy |Акции Мосбиржи. Почему с ноября хуже индекса.

- 26 декабря 2023, 07:15

- |

Одна из самых устойчивых компаний финансового сектора.

Думаю, с ноября скорректировалась на 10% на опасениях участников рынка об остановке валютных торгов на Мосбирже.

Раз уже Эльвира Набиуллина в интервью говорит про готовность к остановке торгов, значит, усилились опасения.

Предлагаю обсудить Ваше мнение об акциях Мосбиржи.

По дневным

С уважением,

Олег.

Блог им. OlegDubinskiy |Новая ставка ЦБ России 16%

- 15 декабря 2023, 13:36

- |

«Банк России будет принимать дальнейшие решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков».

ПОЗИТИВ!

С уважением,

Олег.

Блог им. OlegDubinskiy |Почему рубль крепкий, а рынок падает на мощном внешнем позитиве.

- 15 декабря 2023, 10:58

- |

В четверг Государственная Дума приняла во втором, основном чтении законопроект, который позволит ЦБ РФ отключать от торгов, в том числе валютных, любого участника рынка, а также вмешиваться в сделки на уровне клиринга. Поправки были внесены главой думского комитета по финансовому рынку Анатолием Аксаковым .

Источник:

www.moscowtimes.io/2023/12/14/tsb-dali-ekstrennie-polnomochiya-chtobi-derzhat-rubl-do-viborov-2024-a116218

С уважением,

Олег.

Блог им. OlegDubinskiy |Какая должна быть ставка при текущем уровне инфляции.

- 13 декабря 2023, 08:56

- |

В пересчете на год:

10.6% (ноябрь)

9.4% (октябрь).

В среднем, 10,0%.

Какой должна быть ставка, чтобы вернуть инфляцию к цели 4%?

(10.0 — 4,0) * 1.5 + 6.5 (нейтральная ставка) = 15,5%.

В пятницу увидим, какая будет ставка.

16 0%???

С уважением,

Олег.

Блог им. OlegDubinskiy |Какая будет ставка ЦБ России после 15 декабря. Почему считаю, что шорты по российскому рынку сейчас опасны

- 12 декабря 2023, 08:58

- |

Большинство считает что ставка будет 17% (+2% к текущим 15%).

70% оборота на Мосбирже сейчас делают физ.лица.

Представьте, если ставку поднимут менее чем на 2 или ровно на ожидаемые 2%?

Это будет позитив!

Возможен шортовый вынос.

С уважением

Олег.

Блог им. OlegDubinskiy |Почему главы ЦБ так витиевато говорят...

- 23 ноября 2023, 08:00

- |

«С тех пор, как я стал сотрудником ЦБ, я научился бессвязно бормотать. Если я кажусь вам излишне ясным, вы, должно быть, неправильно поняли то, что я сказал».

Алан Гринспен.

Глава ФРС с 1987г по 2006г.

Думаю, у глав ЦБ много пресс конференций и других мероприятий, на которых надо публично отвечать на вопросы.

А будущее никто не знает.

Поэтому на вопросы лучше отвечать так, чтобы не было обвинений в дезинформации.

Конечно, если произошло что-то экстренное, неожиданное, то нужны, соответственно, экстренные меры.

С уважением,

Олег.

Блог им. OlegDubinskiy |ЦБ России, думаю, больше не поднимет ставку и в 2024г. начнёт снижать. В этом посте - обоснование (RGBI, доходности облигаций).

- 21 ноября 2023, 14:15

- |

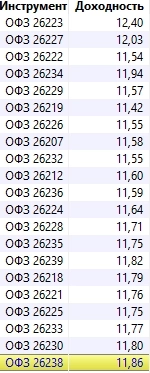

Доходности ОФЗ

по дневным

Обратите внимание, что средняя доходность по ОФЗ уже ниже 12% при ставке 15%.

RGBI (индекс ОФЗ)

по дневным пытается расти

(соответственно, падают доходности ОФЗ):

( Читать дальше )

Блог им. OlegDubinskiy |Выступление Эльвиры Набиуллиной в Думе (про % ставки в 2024г., цели по инфляции, ипотечные кредиты)

- 18 ноября 2023, 08:21

- |

Дата выступления:

16 ноября 2023г.

• ЦБ будет готов снижать ставку в 2024 году, когда инфляция приблизится к цели в 4%

• Годовая инфляция в 7%, уровень нельзя “считать безобидным”

• Чем выше инфляция, чем большую инфляцию ждут в будущем, тем слабее курс.

• Регулятор обеспокоен, что рост ипотеки в России сопровождается увеличением цен на жилье и ухудшением качества кредитов, и это может обернуться большими рисками и для банков, и главное — для самих заемщиков.

• На последний год ипотечный портфель вырос на 32%, а стоимость новостроек за три года увеличилась на 90%

• Регулятор обсудит с Правительством механизмы критериев адресности льготной ипотеки

• Уровень доходов населения может быть одним из критериев для льготной ипотеки

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс